こんにちは、アサヒです。

FXで利益が出たら確定申告が必要なのですが、いかんせんややこしくて面倒くさいですよね。

しかし、FXで稼ぎる続けるということは税金を納め続けるということなので避けて通れません。

そこで、この記事ではFXの税金と確定申告についてわかりやすく解説します。

遅かれ早かれぶつかる壁なので、ここでしっかり知識を付けて確定申告をしましょう。

この記事では主に海外FXの税金について解説します。

XMやホットフォレックスなど、海外FXでEAを利用している人も参考になると思います。

国内FXについては、簡単には触れていますが、細かいところで海外FXと違う点があるので注意してください。

確定申告の時期

1月1日〜12月31日までに得た利益について、翌年の2月15日付近〜3月15日付近までに確定申告する必要があります。

『付近』と書いたのは、年によって16日になったり17日になったりするからです。

2021年はコロナの影響で、確定申告の期間が2021年2月16日(火)〜2021年4月15日(木)に延長されています。

この期間のうちに、2020年分の所得の確定申告をします。

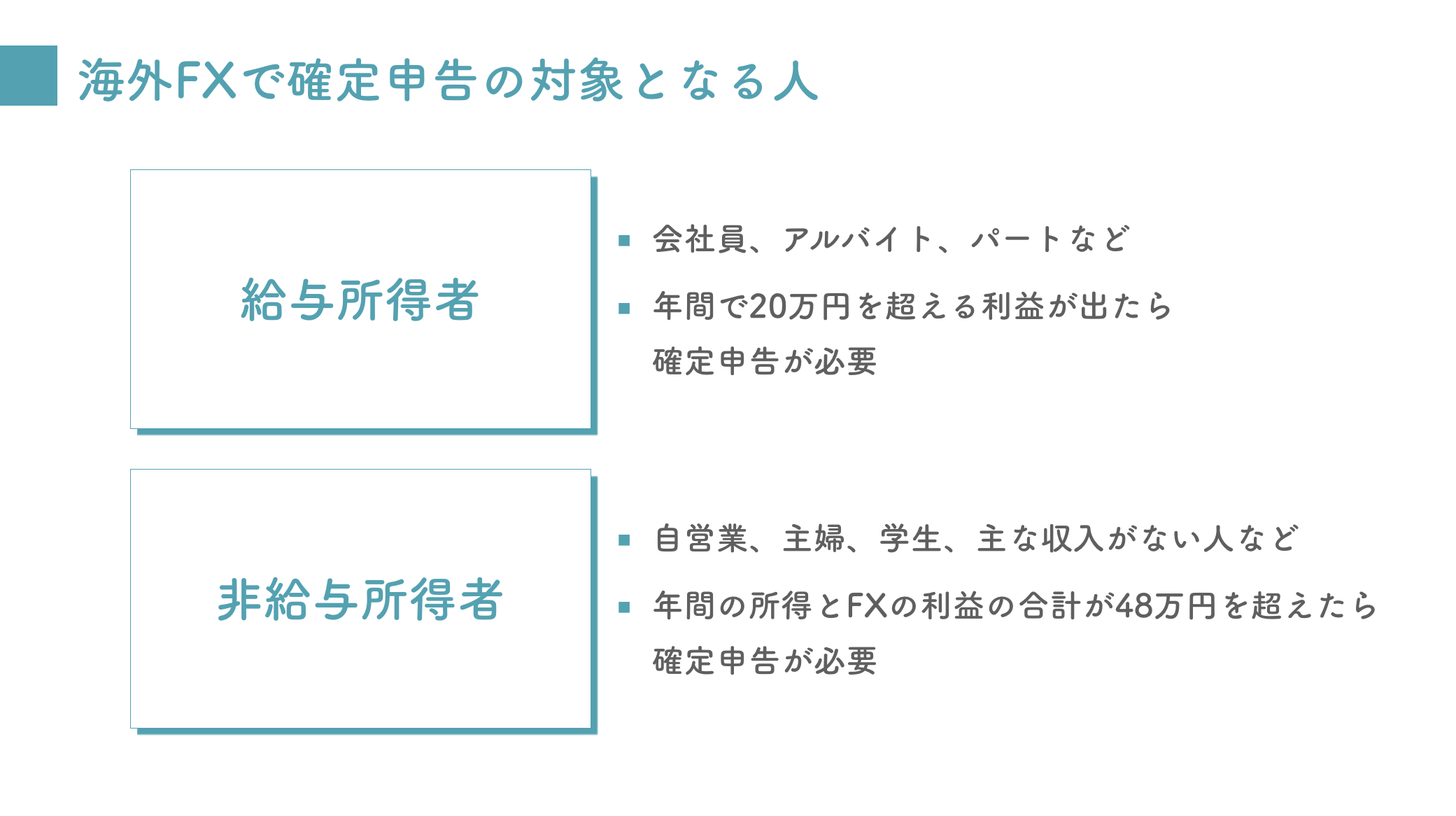

海外FXで確定申告の対象となる人

確定申告の対象者は、給与所得者と非給与所得者に分けられます。

給与所得とは、会社のお給料やアルバイト・パートのお給料のことです。

給与所得者

給料が主な収入であれば給与所得者になります。

サラリーマン、OL、アルバイト、パートなどが給与所得者にあたります。

給与所得者は年間で20万円を超える利益があった場合、確定申告をしなければなりません。

非給与所得者

非給与所得者とは、給与所得ではない人のことです。

自営業で自分で事業をされている方、専業主婦、学生さん、主な収入を得ていない方は、給与所得ではないので、非給与所得者となります。

非給与所得者は、年間の所得とFXの利益を足して48万円を超えたら確定申告をしなければなりません。

FXの利益は雑所得

確定申告では、所得が10種類に区分されています。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

FXの利益はこの中の雑所得に入ります。

雑所得の扱いについて、給与所得者と非給与所得者で微妙に違うところがあります。

給与所得者は給料以外の所得が20万円以下なら申告不要

給与所得者の場合、給与所得以外の所得を合計した金額が20万円以下なら申告不要となっています。

FX以外にも何か副業で得た収入があったり、その他何らかの収入があった場合には、それらを全部合計して20万円を超えていたら申告しないといけません。

ただし、例えばアルバイト・パートなどで、年間の給料が少ない場合は申告が不要なケースもあります。

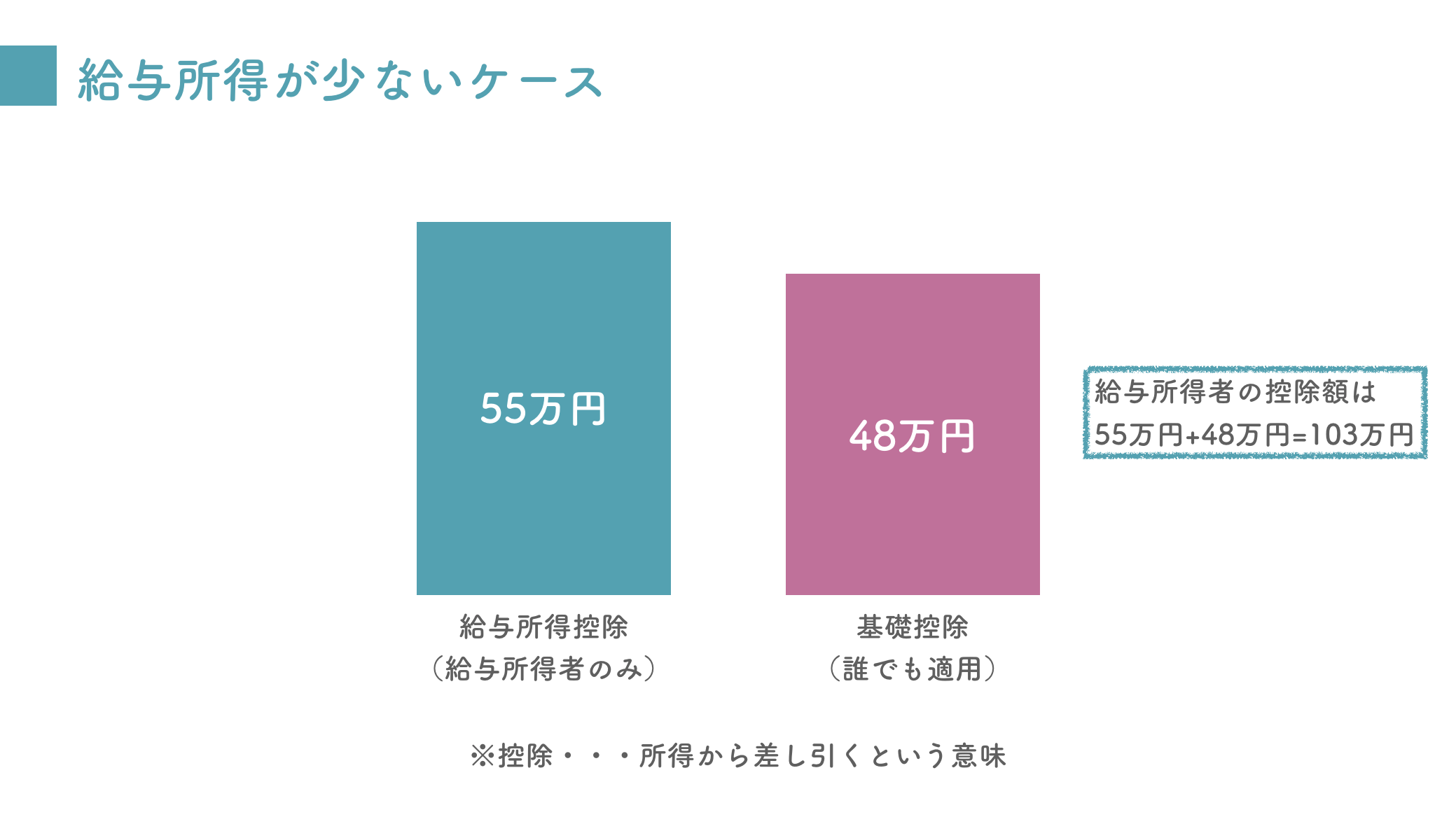

給与所得が少ないケース

給与所得には、給与所得控除が55万円あります。

控除とは、所得から差し引くという意味です。

つまり給与所得から55万円を差し引いた金額に課税されるということです。

さらに、基礎控除が48万円あります。

基礎控除は給与所得者でも非給与所得者でも誰でも受けられる控除です。

よって給与所得者の控除は、55万+48万=103万円あるということです。

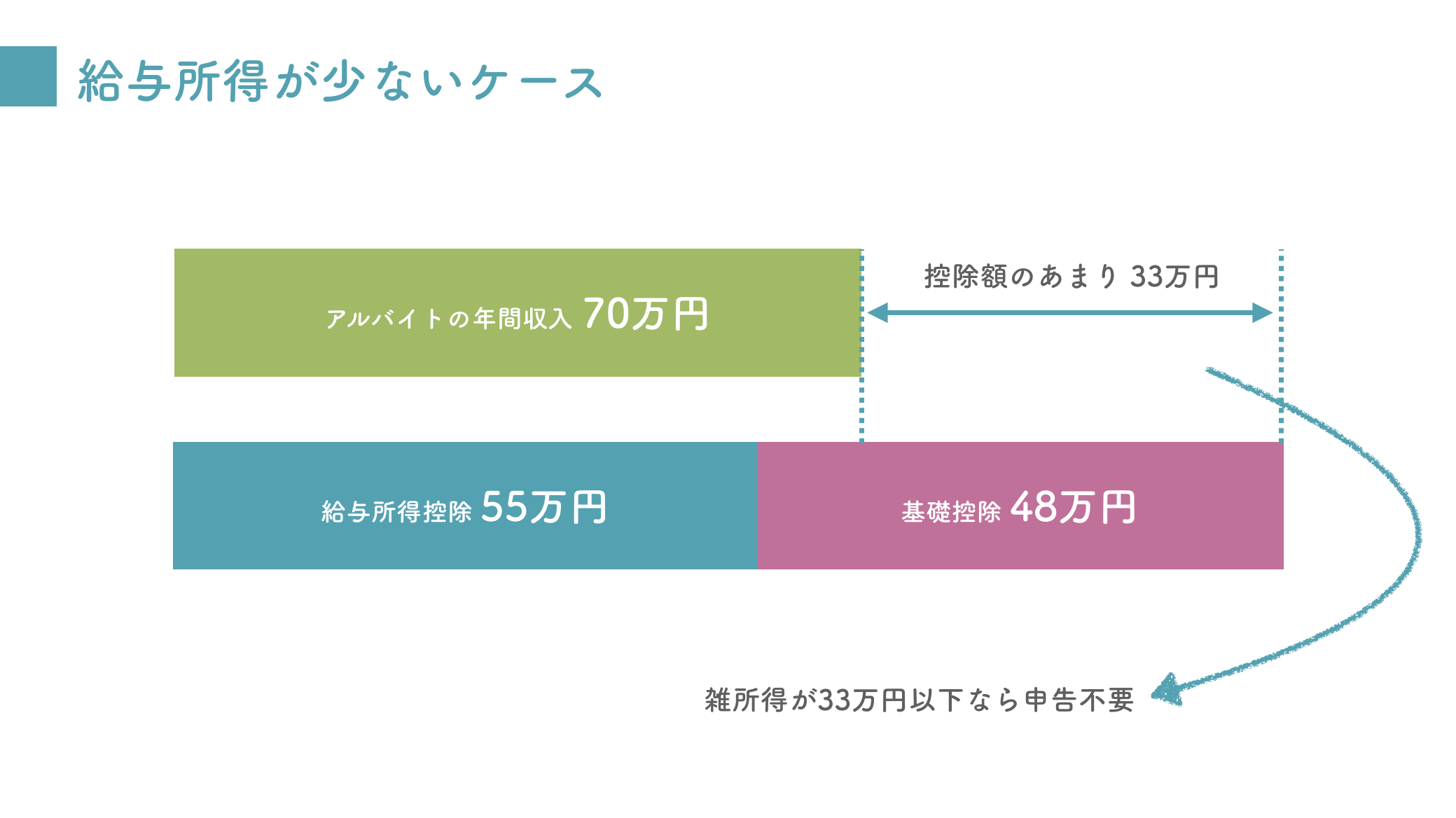

例えばアルバイトで年間所得が70万円だった場合を考えてみましょう。

このケースでは、給与所得70万円から給与所得控除で55万円が控除され、さらに基礎控除を使って残りの15万円も控除されるため、給与所得が全額控除されることになります。

また、基礎控除が33万円分余っているため、FXの利益を含めたその他の所得が33万円以下なら、申告は不要ということになります。

給与所得者の確定申告には源泉徴収票が必要

給与所得者が確定申告する際は、源泉徴収票が必要になります。

源泉徴収票とは、所得を示す書類のことです。

給料に関してはすでに天引きで税金が支払われているので、給料の分は税金を払ったという証明にもなります。

そのため、FXの利益分だけを納税すればいいのですが、確定申告はその人のすべての収入について記載しなければならないため、給料をいくらもらったか示す源泉徴収票が必要となります。

会社員の方は普通にもらえると思いますが、アルバイトだともらってない方も多いと思うので、アルバイト先に連絡して発行してもらいましょう。

3月までアルバイトしていた新社会人は注意

4月から新社会人になった方で、3月までアルバイトしていた場合は、アルバイトの給料と会社の給料の2つについて確定申告が必要な場合があります。

1月〜12月の分の税金を納めないといけないので、1月〜3月のアルバイト代、4月〜12月の会社の給料をあわせた年収を出さないといけません。

会社の給料については会社が納税処理をしてくれていますが、アルバイトの方はやってくれていないと思います。

そのため、会社の源泉徴収票とアルバイト先の源泉徴収票を用意して確定申告が必要です。

ただし、アルバイトの収入やFXの利益、その他の所得の合計が20万円以下の場合は申告不要です。

まとめると、会社の給料以外に20万円を超える所得があれば確定申告の必要があると覚えておきましょう。

非給与所得者は所得が48万円以下なら申告不要

自営業などで事業所得がある方は、その所得とFXの利益を合わせて48万円を超える場合は確定申告をしなければなりません。

『48万円』とは基礎控除のことです。

基礎控除は誰でも受けられるものなので、48万円以下の所得なら、控除を差し引くと課税対象が0円になるため、申告不要ということです。

青色申告の方は青色申告特別控除が最大65万円なので、合わせて最大113万円の控除になります。

ただし、FXの利益は事業所得にならないため、雑所得で処理してください。

専業主婦や学生さんなどで主な所得がない方は、FXの利益のみが所得となるため、48万円を超えたら雑所得として確定申告しましょう。

ちなみに、基礎控除48万円は、2020年分から適用されるもので、それ以前は38万円でした。

そのため、ネットで調べても情報が古いまま、『FXの利益が38万円を超えるたら納税義務がある』と書かれてある場合も多いの注意してください。

基礎控除は38万円ではなく48万円です。

海外FXの税率

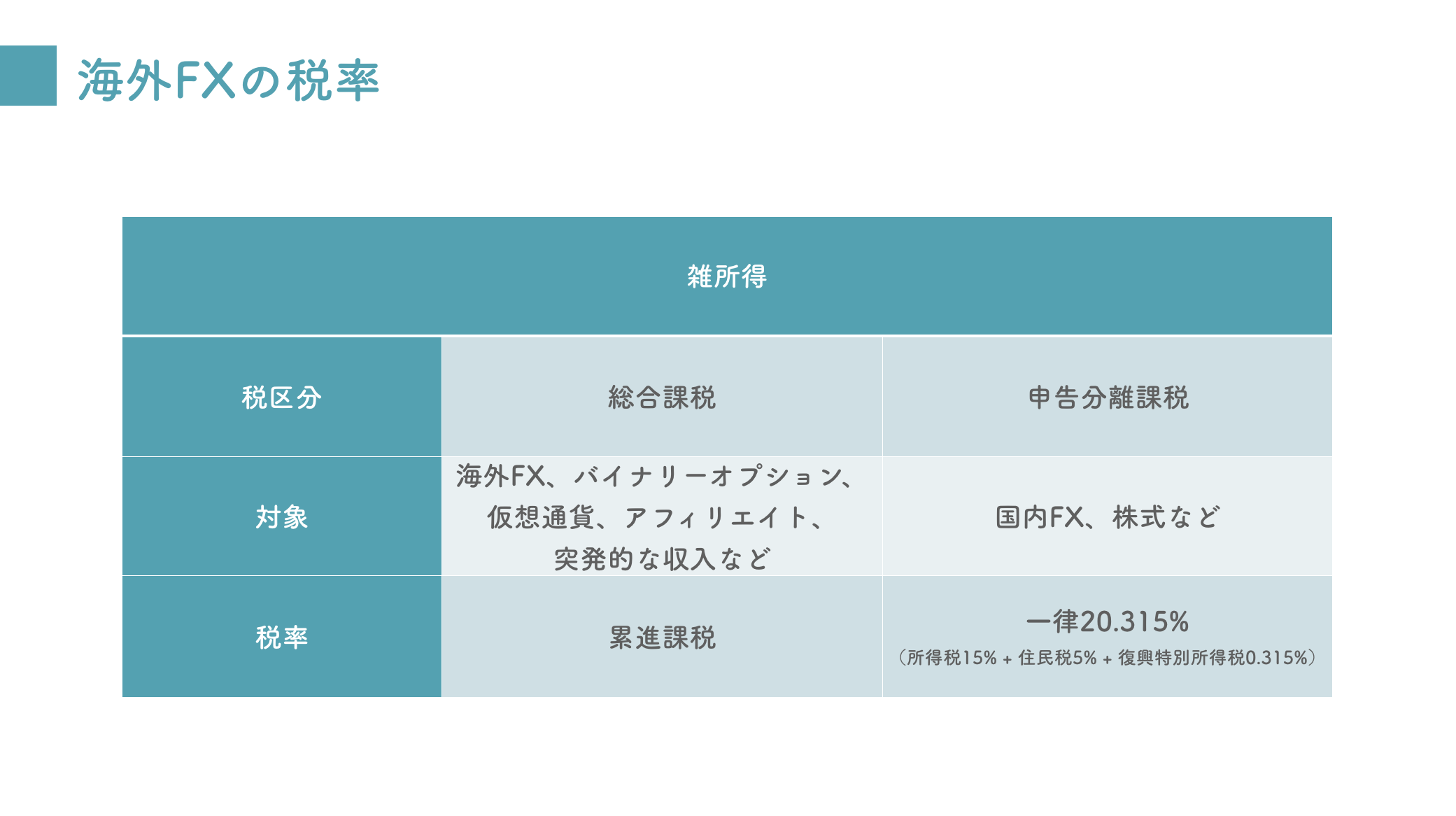

FXの利益は雑所得となりますが、海外FXの場合は総合課税という税区分に分類されます。

国内FXや株式の場合は、申告分離課税という税区分に分類されます。

申告分離課税とは、国内FXや株式の利益の合計に対して、一律20.315%の税金がかかります。

どれだけ利益が大きくても小さくても一律20.315%です。

他の所得とは分離して課税されるのが申告分離課税です。

一方、総合課税とは、会社の給料や、自営業者であれば事業所得など、個人の所得を全て合わせた合計に対して税金が計算されます。

総合課税は、累進課税なので、所得によって税率が変化します。

海外FXの利益だけでは税金の計算はできず、その人の他の所得もあわせなければなりません。

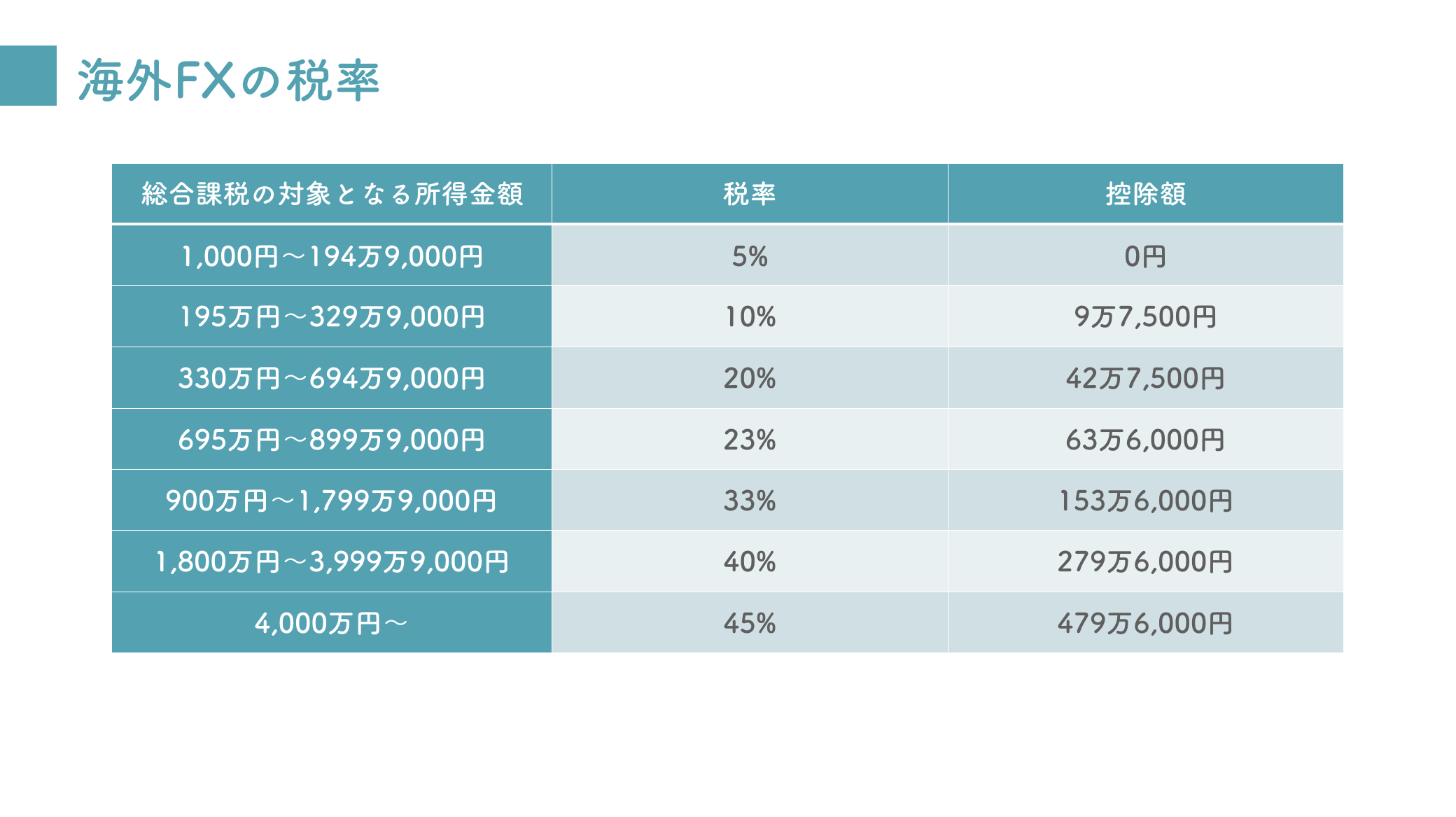

上記の表に、『税率』と『控除額』という項目があります。

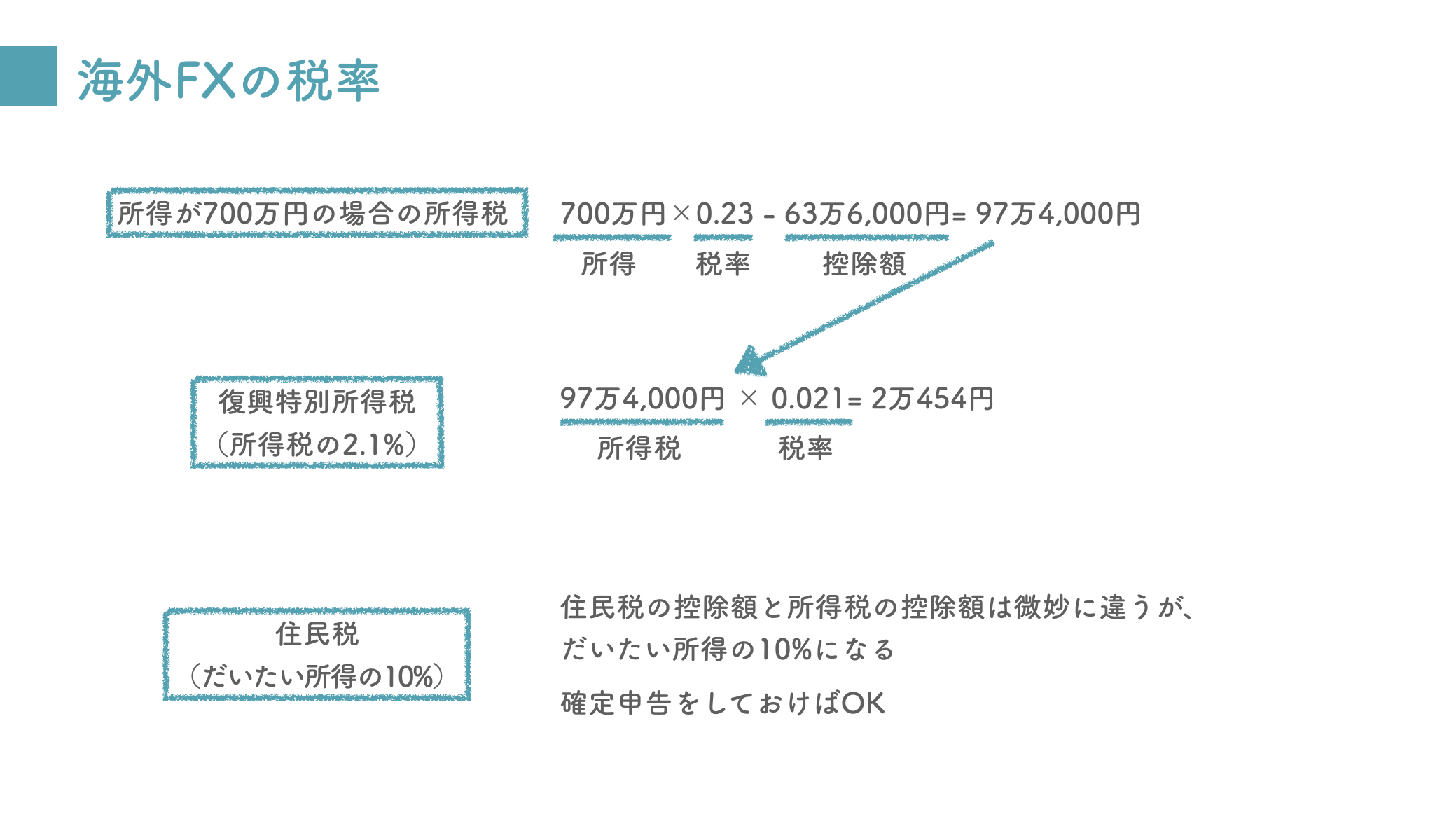

例えば、所得が700万円の場合には、求める税額は次のようになります。

700万円(所得)×0.23(税率) – 63万6,000円(控除額)= 97万4,000円(所得税)

さらに、今は復興特別所得税も加算されます。

東日本大震災からの復興のために創設されたもので、2037年まで復興当別所得税が加算されます。

復興特別所得税は、所得税の2.1%になります。

従って、先ほど求めた所得税に復興特別所得税の税率をかけて求めます。

97万4,000円(所得税)×0.021(復興特別所得税の税率)=2万454円(復興特別所得税)

さらに、住民税もかかります。

住民税の計算は少々複雑で、住民税の控除額と所得税の控除額も微妙に違ってきます。

そのため、課税対象になる所得金額も変わってきますが、だいたい所得の10%が住民税になります。

所得が700万円の人は70万円くらいですね。

正確には違いますが、だいたい10%と思ってもらって差し支えありません。

確定申告をしておけば住民税も役所の方で計算してくれるので、とにかく確定申告をしておけばOKです。

海外FXと国内FXの違い

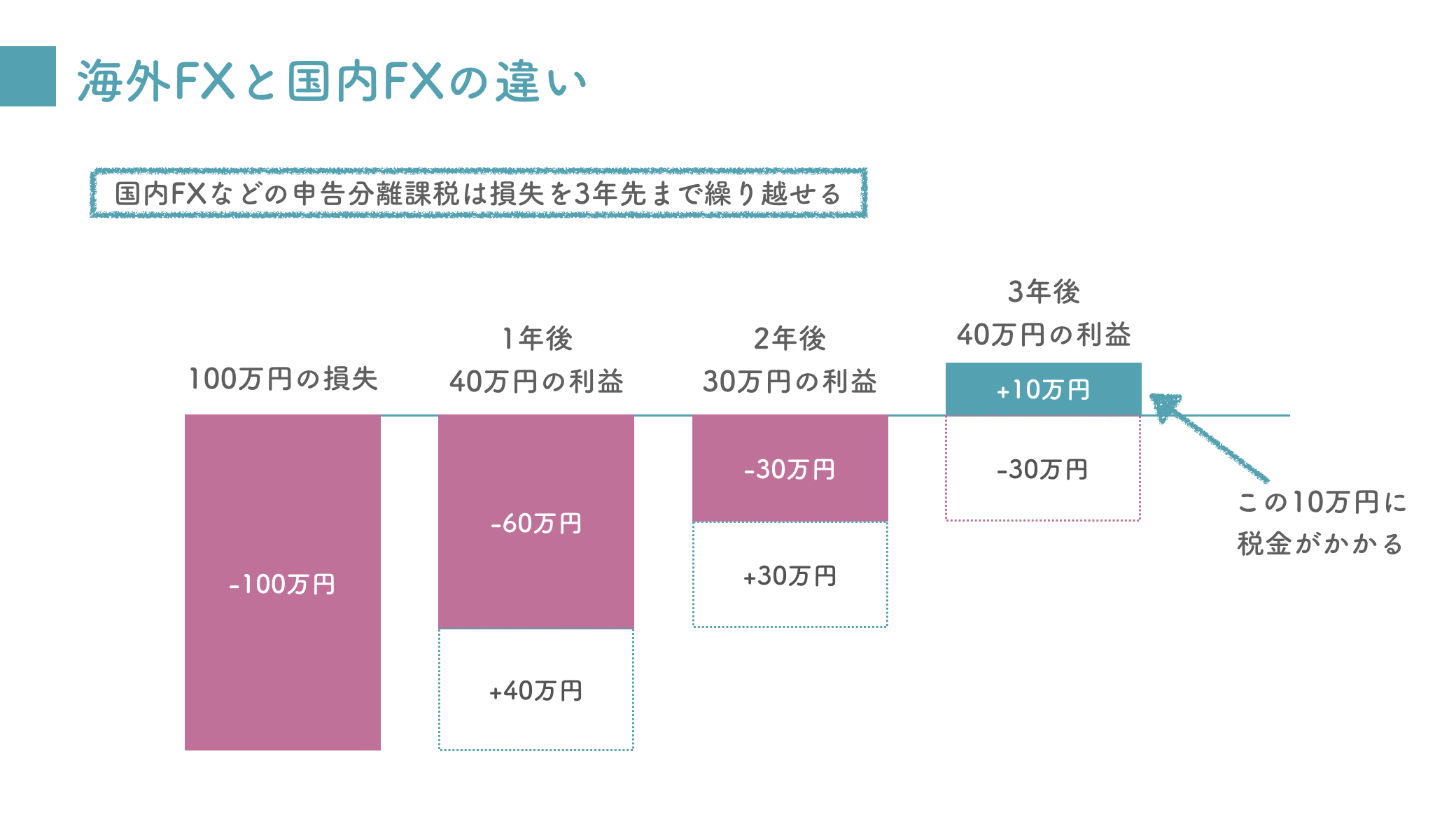

大きな違いは、損失の繰越ができるかどうかです。

国内FXなどの申告分離課税の場合、もし損失で終わった場合は、確定申告すれば、3年先まで損失を繰り越すことができます。

例えば、100万円の損失を出した場合を考えてみます。

翌年に40万円の利益が出たとすると、-60万円まで戻ったので、これを次の年に繰り越します。

そして次の年に30万円の利益が出たとすると、-30万円まで戻ったので、これを次の年に繰り越します。

そして繰越3年目、ここで繰越は最後となります。

もしこの年に40万円の利益を出したとしたら、繰越損失と相殺してプラスになった10万円に税金がかかります。

これが、申告分離課税である国内FXのメリットです。

ただし、損失を繰り越すためには、損失を出した年も確定申告が必要ですので忘れないようにしましょう。

一方、海外FXなどの総合課税の場合は、損失で終わっても繰り越すことはできません。

これが海外FXと国内FXの大きな違いです。

課税対象

FXにおいて課税対象になるのは、1月1日〜12月31日までに確定した利益です。

エントリーして、そのあと決済されて得た利益、これが課税対象になります。

含み益や含み損は課税対象になりません。

出金したかどうかは関係なく、海外口座に入れっぱなしだったとしても課税対象になります。

年をまたいだ持ち越しに注意

例えば2020年12月31日までに確定した利益が100万円だったとします。

しかし、含み損を120万円抱えたまま年を越したとします。

この場合、100万円が課税対象になるため、確定申告をしなければなりません。

ただ、含み損120万円を抱えたまま年を越して、マイナスがどんどん膨らんでいき、含み損が300万円になったとします。

そして耐えきれなくて決済してしまったとします。

この瞬間にマイナス300万円が確定します。

しかし、マイナス300万円は年を越してから確定したものなので、2020年の確定申告には関係ありません。

2020年に得た100万円の利益についてのみ確定申告を行い、納税します。

もし、税金を払わないといけないのに、年を越してマイナス300万円の損失を出して手持ち資産がない、なんて状況になると非常に危険なので注意してください。

税金が払えなくて破産します。

よく億り人が破産した話を聞くと思いますが、これと同じようなことをしてしまっているのです。

12月までは爆益で利益確定させた。それを出金せずに年明けてそのまま投資したら一気に暴落して利益がなくなった、あるいは全資産溶かした。

しかし、12月までの利益に対して多額の税金がかかるため、払えなくなってしまうのです。

1億だったら税率55%で5,500万円は税金で納めないといけません。

こういうことにならないように、資金管理はしっかりしておいてください。

12月までで一旦区切って、税金の分だけでも出金しておいた方がいいと思います。

雑所得の経費

FXの勉強代、セミナー代など、雑所得を得るために使ったお金は経費として扱うことができます。

そのため、年間の利益から経費を差し引いた分が課税対象になります。

例えばFXの利益が年間で30万円だったとします。

その利益を得るために、FXの教材に5万円、セミナーに5万円を払っていたとしたら、経費が10万円なので、雑所得は次のようになります。

30万円(利益)- 10万円(経費)= 20万円(雑所得)

給与所得者なら20万円以下なら確定申告をしなくていいので、他に所得がなければ申告不要ということになります。

経費は、証明できるものを残しておかなければならないので、支払い時にもらったレシートや領収書などを保存しておきましょう。

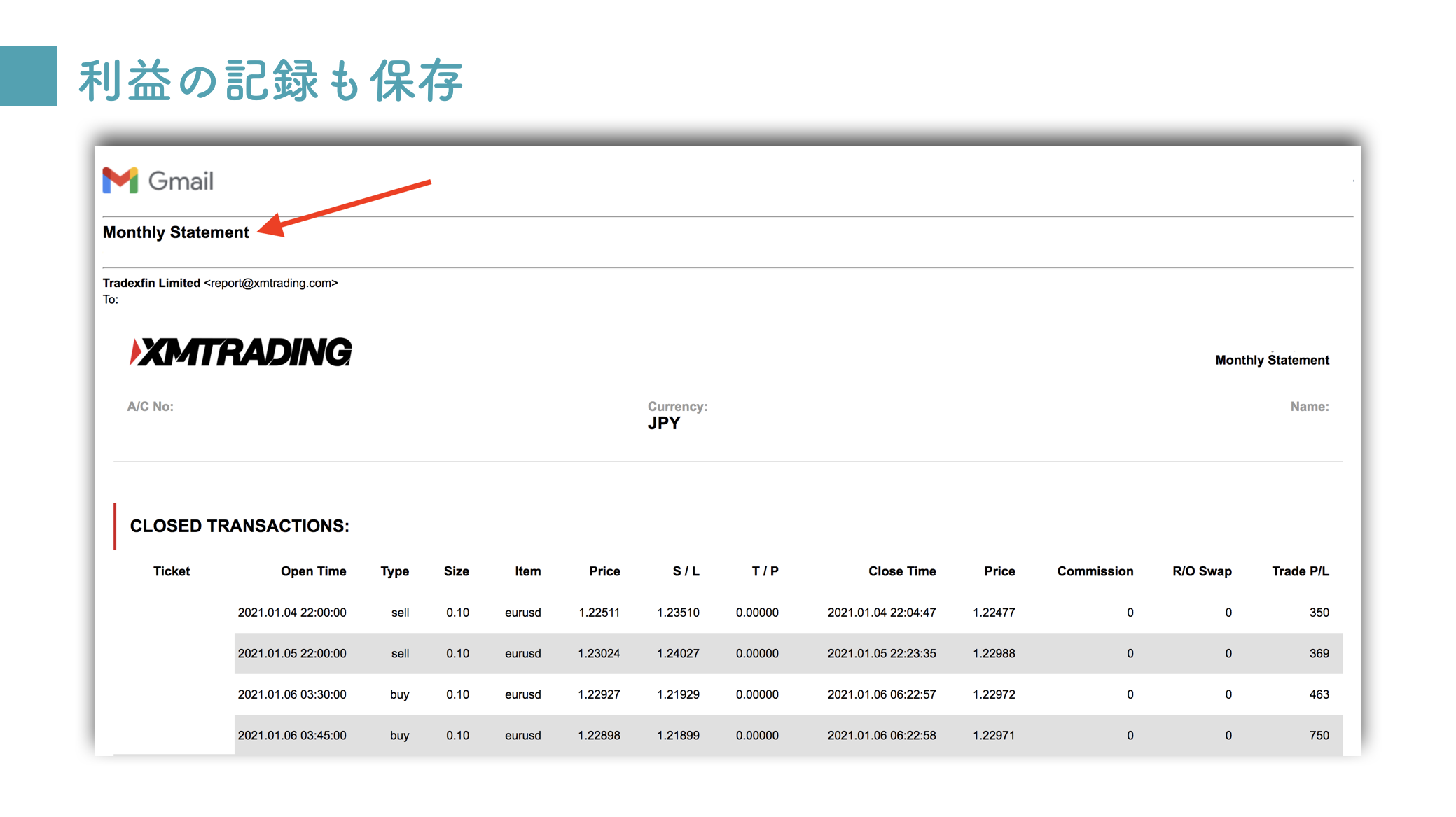

利益の記録

海外FXの利益についても記録を残しておかなければなりません。

一番簡単なのは、証券会社から送られてくるメールです。

例えばXMなら、Monthly Statementというメールが毎月送られてきますので、これを印刷しておけば大丈夫だと思います。

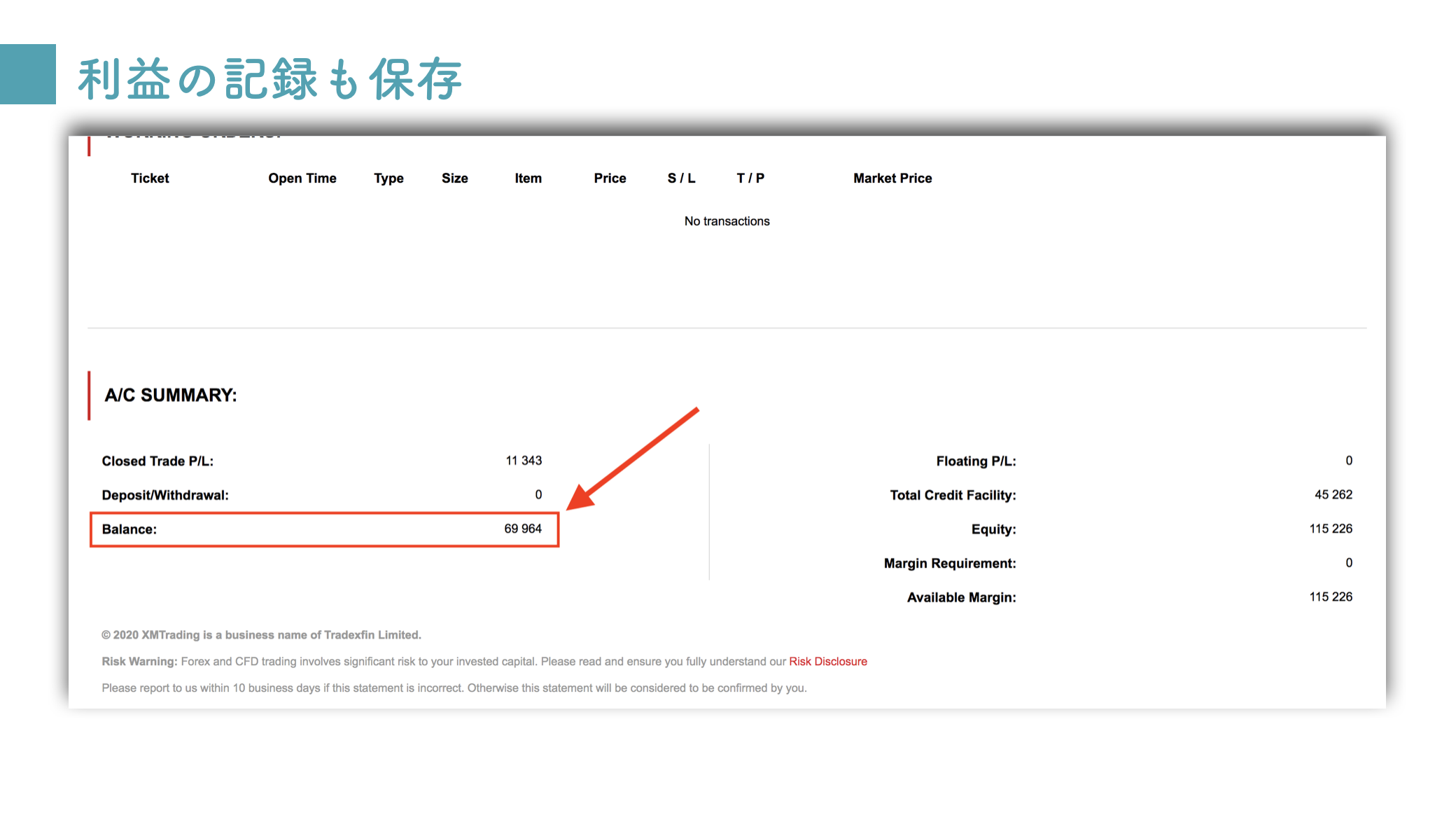

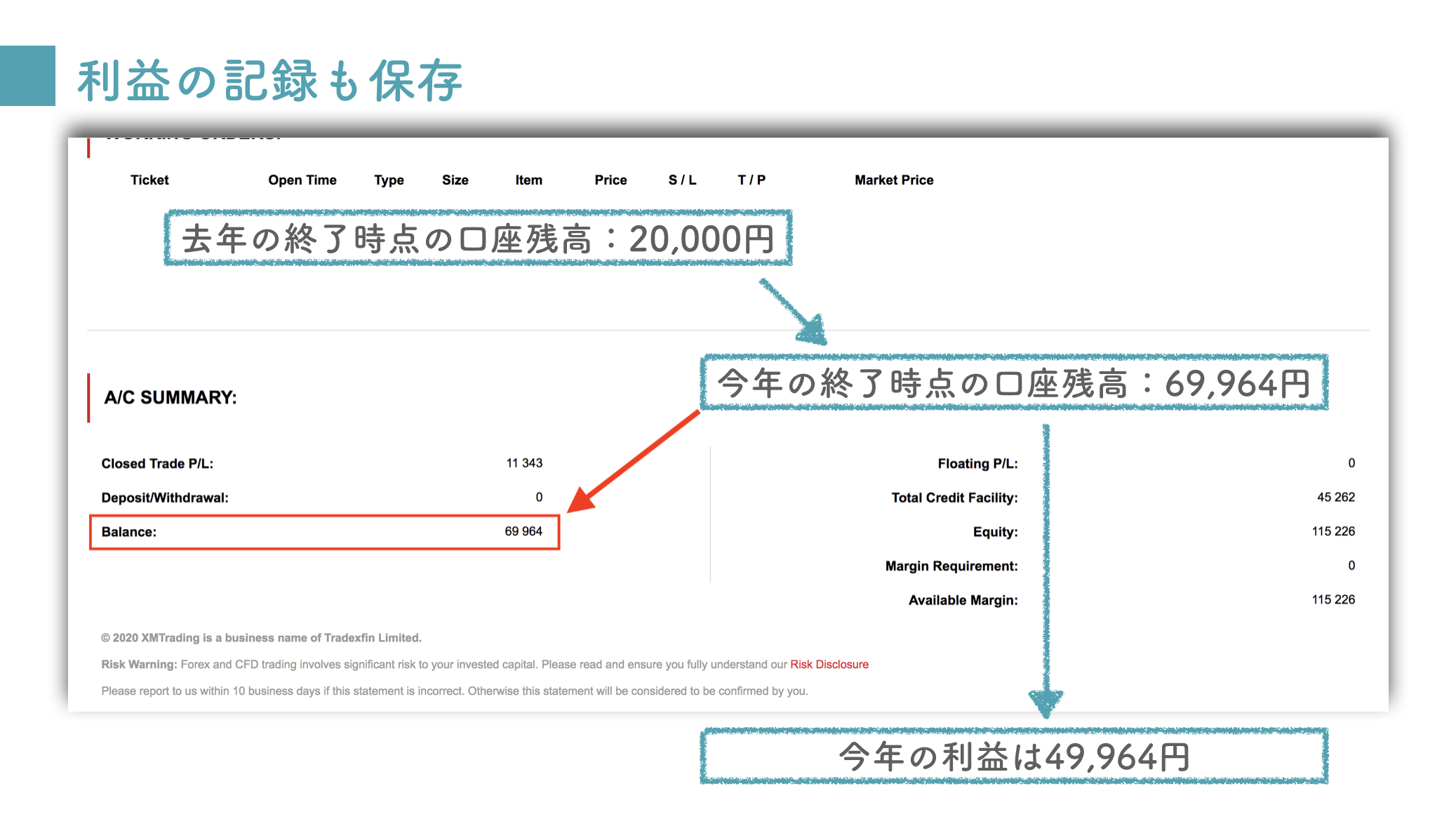

年間の利益の計算方法は12月のレポートを見ればわかります。

例えば下図が12月のレポートとすると、balanceと書かれているところが12月終了時点の現金の口座残高です。

他にもいろいろクレジットボーナスや残高とクレジットの合計など項目が書かれてますが、クレジットは関係ないため、現金の部分(balance)だけ見てください。

去年の終了時点のbalanceと、今年の終了時点のbalanceの差を出せば、利益がわかります。

例えば去年終了時点では、2万円の口座残高で、今年の終了時点で6万9,964円になってたとすると、今年の利益は4万9,964円ということになります。

ただしこれは1回も入出金がなかった場合の話になります。

もし1年の途中に、入金や出金をしてたら、その分を差し引いて計算してください。

もし20万円出金していたとしたら、4万9,964円 + 20万円の利益ということになりますし、逆に3万円入金してたとしたら、4万9,964円 – 3万円が利益ということになります。

入出金履歴も毎月のレポートに反映されていますし、銀行の通帳にも記録があると思います。

それらを保存して、年間の利益を証明できるようにしておきましょう。

また、複数の口座を持っている場合は、全部計算して合計を出してください。

エクセルなどで管理しておくと楽だと思います。

海外FX以外の雑所得

海外FX以外にも雑所得がある場合は、それらと合算します。

主な雑所得としては、アフィリエイト、せどり、バイナリーオプション、仮想通貨、副業収入、などが挙げられますが、他にも事業性のない収入は雑所得に分類しておきましょう。

これらの収入、および経費も記録しておいてください。

海外FXの利益も含めて、全部まとめて雑所得として課税対象になります。

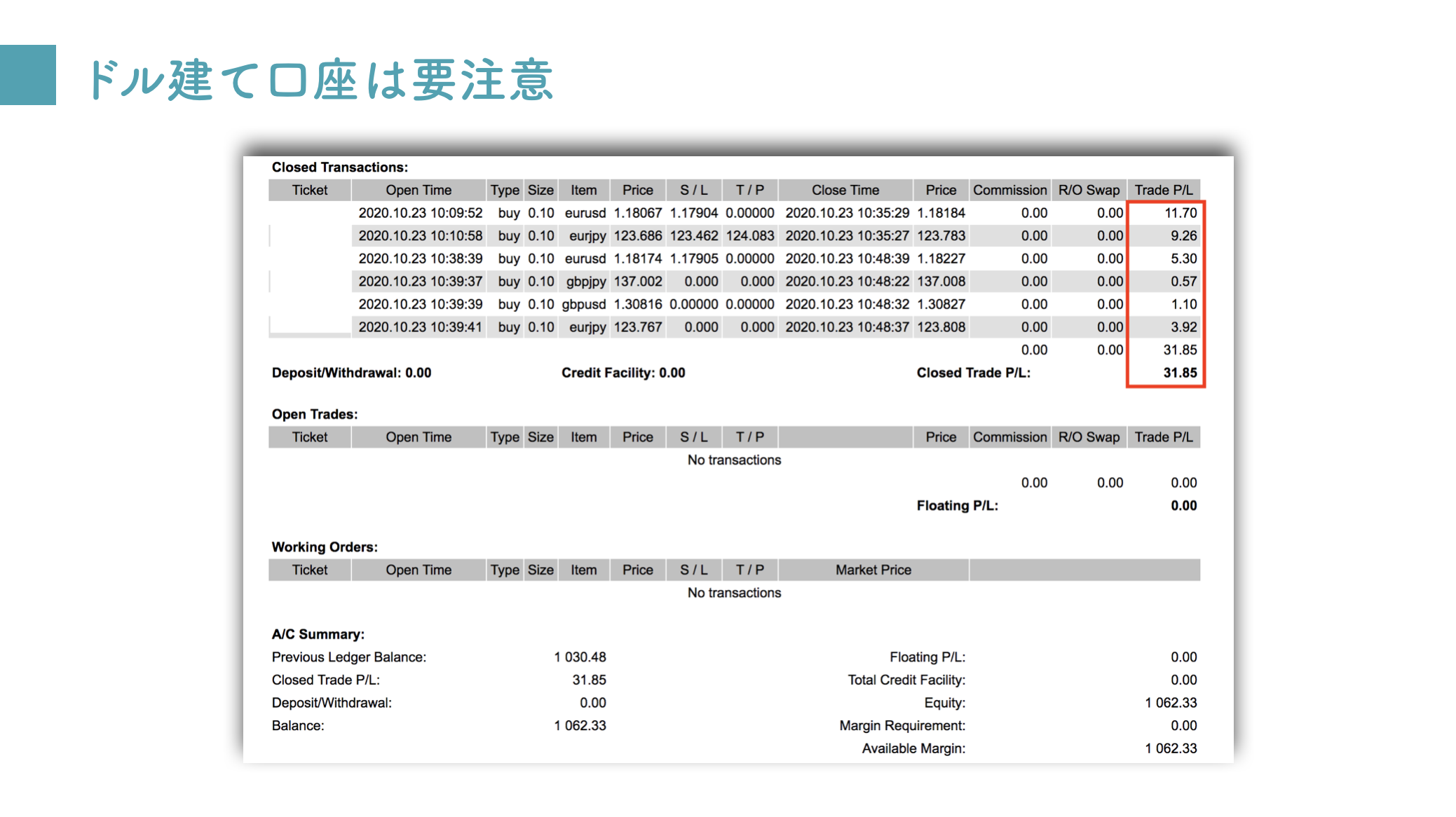

ドル建て口座の処理

ドル建て口座とは、口座残高の単位がドルになってるもののことです。

例えば上図の赤枠で囲っているところも、小数点が出ていますが、ドルで表示されているからです。

31.85ドルの利益ということです。

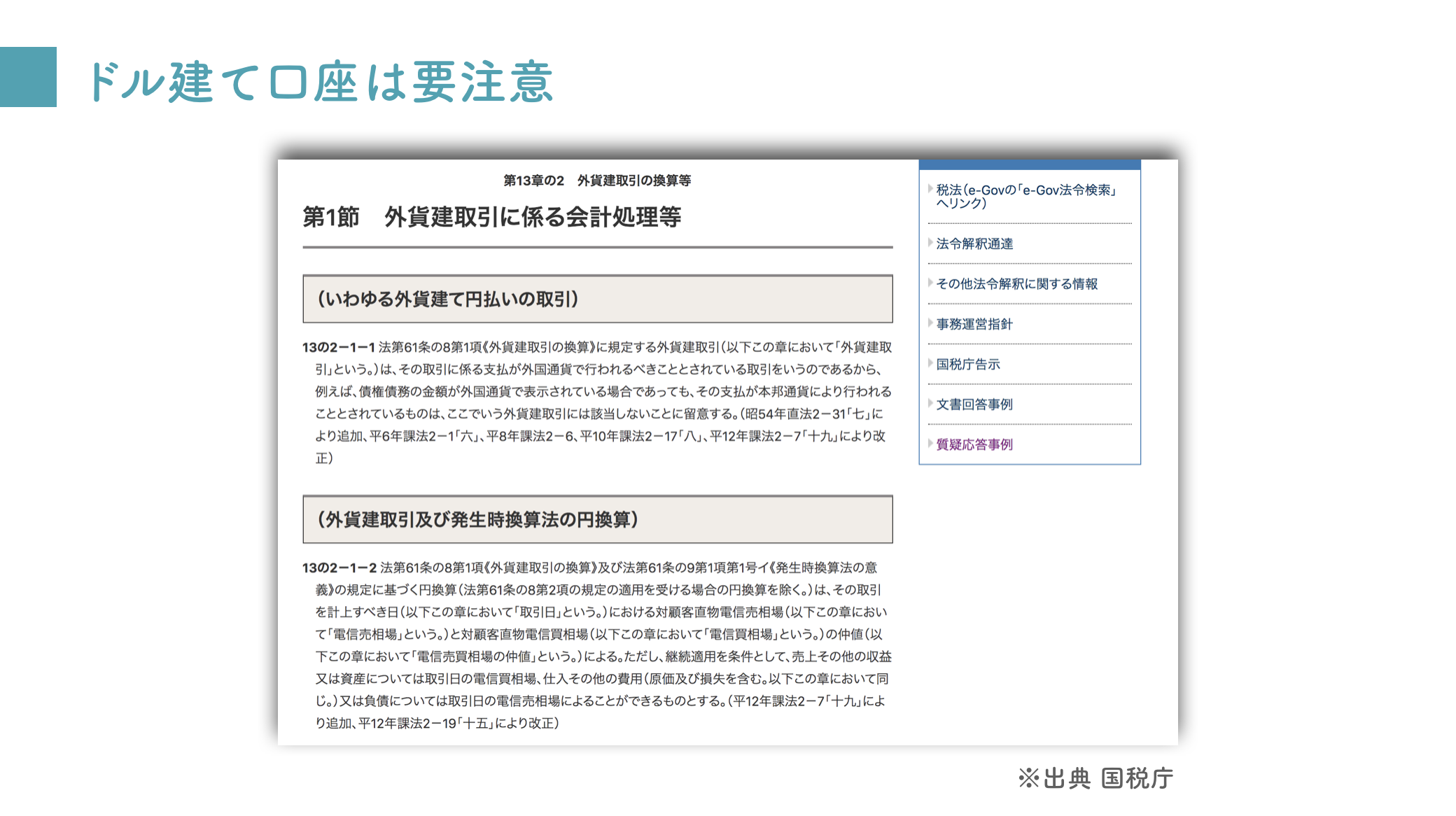

ドル建て口座は取引ごとに円に換算する

ドル建て口座は実は超めんどくさいです。

というのも、取引ごとに円に換算しないといけません。

普通の事業の場合は、取引日の仲直で円に換算しますが、海外FXも仲直で換算するのか、あるいは決済時点のドル円のリアルタイムのレートで換算するか、なんらかの方法で円に換算する必要があります。

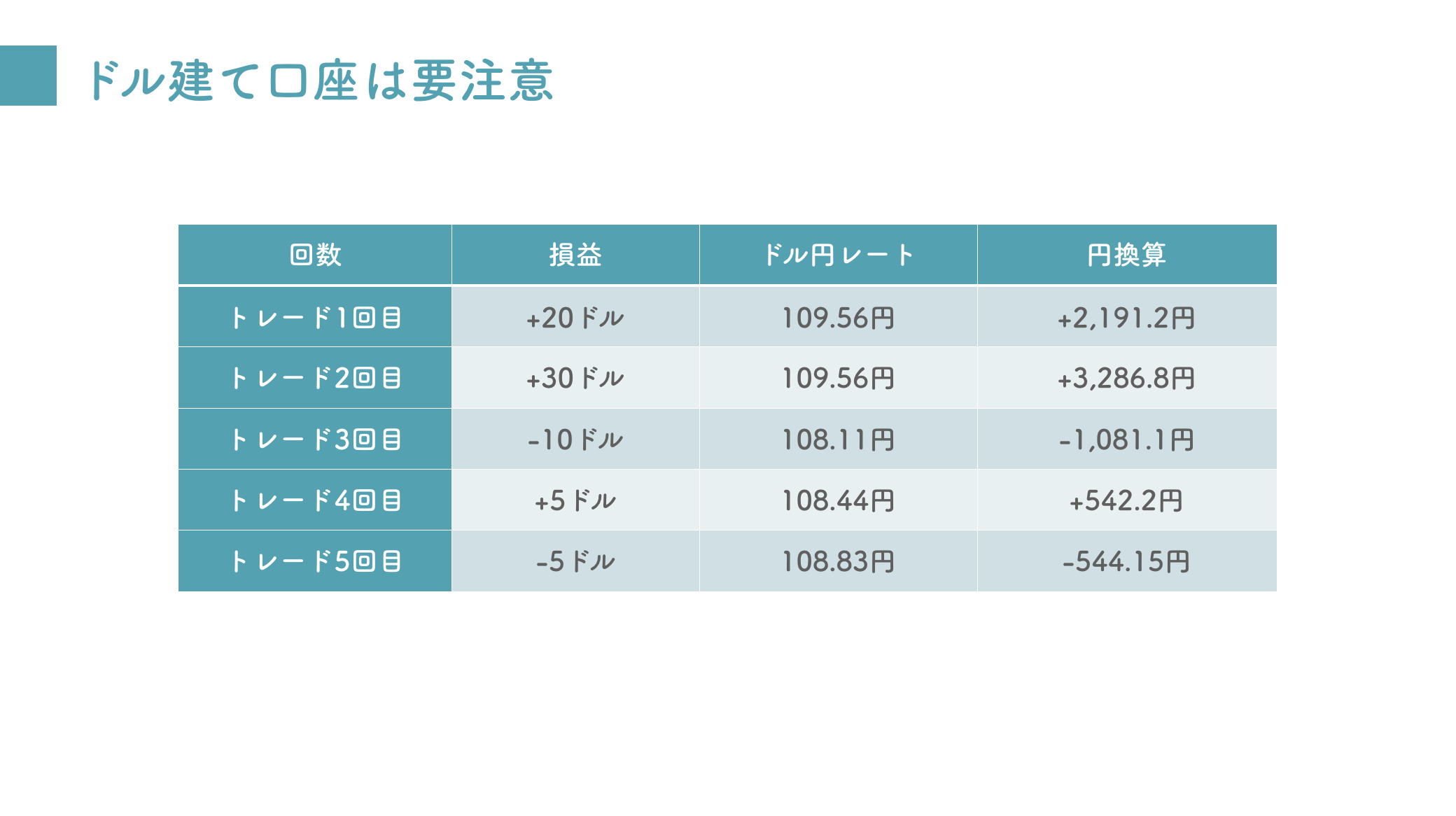

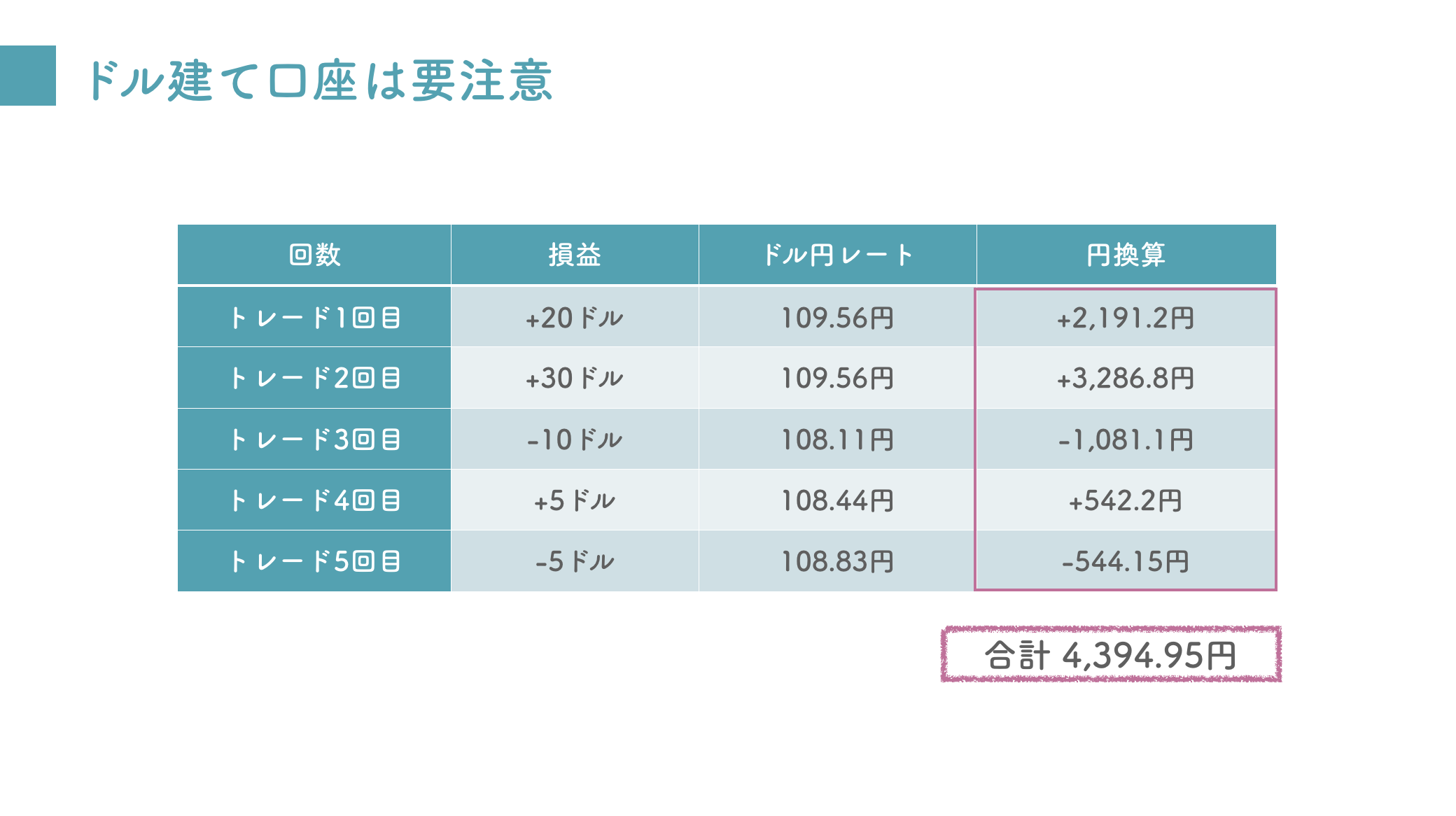

例えば、次のような取引結果があるとします。

そうしたら取引ごとに、ドル円のレートをもとに円に換算します。

例えばトレード1回目のドル円のレートは109.56円なので、20ドル×109.56円 = +2191.2円の利益ということになります。

このようにして全取引計算します。

一年分の取引を円換算して、その合計が年間利益ということになります。

年内に全額両替すれば計算不要

ということでドル建て口座はすごくめんどくさいと思われたかもしれませんが、実はこのめんどくさい計算を一気にすっ飛ばせる方法があります。

それが、年内に全額、円に両替することです。

なぜかというと、両替した時の為替差益も雑所得としてカウントされるからです。

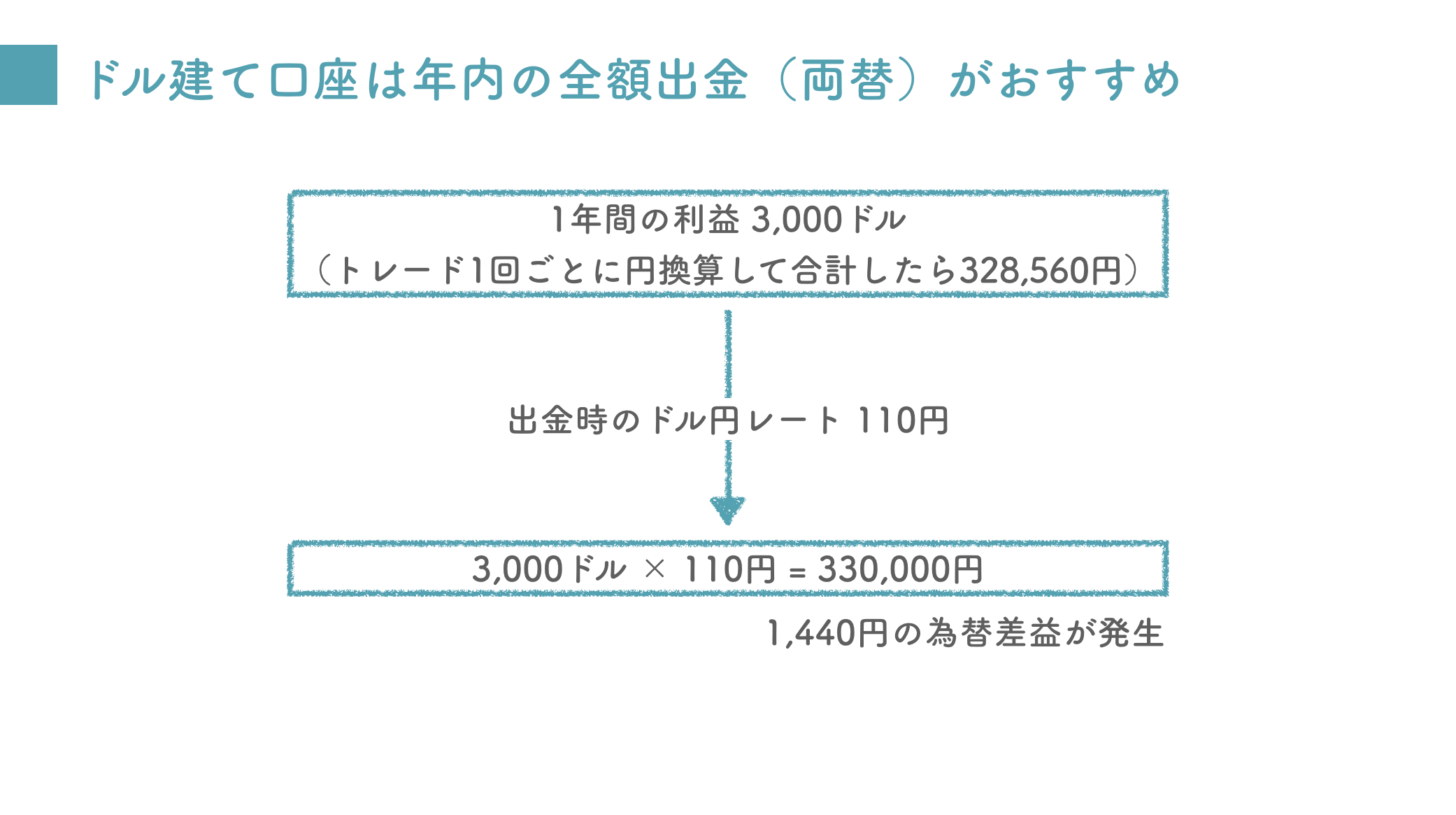

例えば、下図のケースを考えてみましょう。

1年間取引して、利益が3,000ドルになったとします。

もちろんここに到達するまでのトレード1回ごとに円に換算しないといけません。

1回ごとに円に換算して、計算した結果、3,000ドルは32万8,560円だったとします。

これを全額出金します。

出金時のドル円のレートは110円でした。

とすると、3,000ドル×110円 = 33万円となるので、33万円が手元に来ることになります。

出金する前は32万8,560円だったわけなので、33万円 – 32万8,560円 = 1,440円の為替差益が発生したことになります。

当然この為替差益も雑所得としてカウントされます。

手元にあるのが33万円なので33万円が最終的な年間の利益ということになります。

つまり、どういう過程を経たとしても、最終的に手元にある「円」が利益ということです。

両替前は32万8,560円でしたが、これが32万円だろうと34万円だろうと、3,000ドルがいくらだったとしても、全額両替してしまえばそのときの為替差益も収支に反映されるので、手元にある金額が最終的な計算結果ということになります。

そのため、1回ごとの取引の円換算の計算をしなくても、最終的に手元にある金額で確定申告をすればいいということになります。

ですがもし年内に両替しなかった場合、ドルのままで保有した場合は1回1回計算しないといけません。

雑所得は繰り越しができないため、1年が終わるごとにドルの収支をまとめないといけません。

そうやって計算するのが面倒くさい場合は、一度全額出金(両替)して、管理を簡単にしておいた方がいいと思います。

確定申告はe-TAXが便利

手書きはさすがに慣れてないとミスする可能性が高いので、オンラインでの確定申告がおすすめです。

収入を入力するだけで自動計算して所得税なども記載してくれるのでとても簡単です。

マイナンバーカードを持ってる場合はそのまま電子送信で完了しますし、マイナンバーカードを持ってない場合は、入力だけオンラインでやって、それを印刷して、税務署に送ればOKです。

以上、海外FXの税金に関する解説でした。